Tradicionalmente há duas correntes para definição do alcance semântico do termo “serviço” no direito tributário brasileiro: a “econômica” e a conhecida como “civil”. De acordo com a primeira, o direito tributário apropria-se do conceito atribuído pela economia aos serviços, ao passo que, na segunda, esse conceito é construído pelo direito civil.

Durante muito tempo e ainda hoje, vigora a definição de serviços adotada pela doutrina civilista, cuja matriz encontra-se no direito romano, que equivale a “obrigação de fazer”, em contraposição à “obrigação de dar”, que implica na constituição de direito real sobre o bem (domínio, direito de uso), e de “não fazer”, que se refere a deveres de abstenção. Enquanto “obrigação de fazer” o termo “serviço” é considerado espécie do gênero “trabalho”, definido como a “produção, mediante esforço humano, de uma atividade material ou imaterial”.

“Serviço” na esfera econômica, por sua vez, sempre foi reputado como categoria residual, construído após a delimitação dos setores primário (que envolve a agricultura e a extração mineral) e secundário (abrangendo a indústria e a manufatura), o que acaba por incluir nesse conjunto, um universo heterogêneo de bens.

A aplicação da definição econômica de serviços incorpora à tributação a ideia da (in)tangibilidade como critério para a classificação dos bens, dividindo-os em bens corpóreos e bens incorpóreos, que não têm existência física.

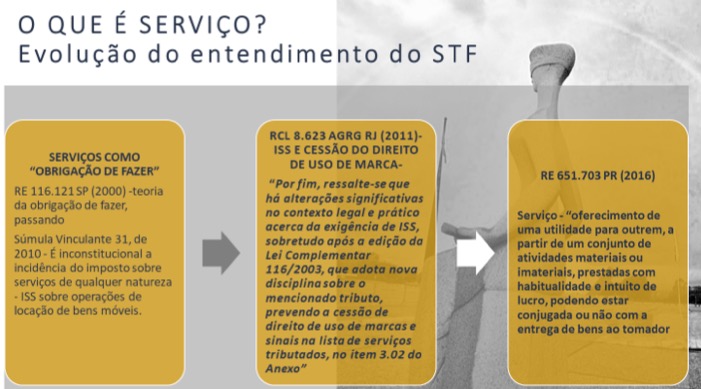

O fato é no STF vigorou por muito tempo a teoria civilista, de acordo com o leading case relativo à locação de bens móveis (guindastes), no RE 116.121, da relatoria do Ministro Marco Aurélio, que, em síntese, decidiu que não incidiria ISS na hipótese, pois a locação seria “obrigação de dar”.

A teoria civilista, que estribou RE 116.121, julgado em 2000, à época deixava diversas operações livres de incidência tributária, em benefício de muitos contribuintes.

Contudo, a evolução da tecnologia e dos meios de comunicação trouxe ao mundo como, também ao direito, novos paradigmas e relevância para os bens incorpóreos, que passaram a assumir crescente importância econômica, ultrapassando, hoje, a marca de mais de 70% do PIB brasileiro.

Esses novos signos de riquezas que, para efeitos tributários, não eram “obrigações de fazer”, mas também não eram “mercadorias” em seu sentido clássico, de bem corpóreo, atraíram o ímpeto arrecadatório dos Estados, que passaram a disputar essas competências, como claramente se observou no caso da tributação dos softwares.

Esse movimento culminou no Convênio 106/2017, que criou o conceito de “mercadoria digital”, autorizando a instituição de ICMS sobre “operações com bens e mercadorias digitais, tais como softwares, programas, jogos eletrônicos, aplicativos, arquivos eletrônicos e congêneres, que sejam padronizados, ainda que tenham sido ou possam ser adaptados, comercializadas por meio de transferência eletrônica de dados”.

Entre o ISS, tributo municipal cuja alíquota máxima é de 5% e o ICMS, cuja alíquota modal é de 18%, os contribuintes, passaram a defender a incidência do primeiro. E esse novo contexto, passa a determinar a revisitação da doutrina tributária sobre o tema e a mutação do alcance semântico do termo “serviço”, enquanto determinante da materialidade da norma de tributação.

O fato é que a clássica doutrina civilista está cedendo espaço para um conceito de serviços vinculado à intangibilidade. No próprio STF verifica-se a evolução do conceito, que paulatinamente aproxima-se da concepção econômica.

O quadro a seguir demonstra essa evolução:

Contudo, ainda se verifica nas demais cortes e na doutrina, a preponderância do conceito civilista de “serviço”.

Observe-se que a doutrina civilista dos serviços faz sentido em um contexto histórico em que o fornecimento de bens incorpóreos era restrito a prestações relacionadas a um “fazer”, que, ademais, demandavam a presença física do prestador e, quanto ao tomador, da mesma forma, limitado ao mesmo âmbito territorial. Exemplificativamente, os casos de serviços de tinturaria, ourivesaria, tinturaria.

Um outro ponto, é que a gênese de muitos desses problemas está na divisão de competências dos tributos sobre o consumo. No Brasil optou-se desde as origens, na Constituição de 1891, por instituir um imposto geral sobre as vendas de mercadorias (IVC) e um imposto geral sobre os serviços (imposto de indústrias e profissões) de forma apartada e com a competência tributária dividida entre dois entes federativos. De lá para cá, a complexidade na divisão de competências tributárias, somente se deterioraram.

No direito tributário brasileiro, sendo a competência para a tributação de serviços dividida entre três entes federativos, é quase impossível alcançar-se um conceito unívoco de “serviços”. Esse é um óbice relevante para se adotar um conceito de serviços como o da União Europeia, que abrange todos os bens incorpóreos, simplesmente.

Entretanto, em um momento de debates sobre a reforma tributária deve se ter em conta que discussões que visem a traçar um limite entre serviços, mercadorias e outros intangíveis, passam a ser desprovidas de substância, pois a economia digital passa a ser, cada vez mais, a própria economia.

Não é à toa que o modelo que unifica a base de consumo, submetendo-a a um único imposto sobre valor agregado é a referência dos mais modernos sistemas tributários, tendo sido, recentemente, adotado pela Índia.